نرخ مالیات بر عایدی املاک | اخذ مالیات از خودروها + بخشنامه

به گزارش می متالز، وزارت اقتصاد در پیش نویس لایحه اصلاح قانون مالیاتهای مستقیم، نرخ مالیات بر عایدی املاک را تعیین کرد. نرخهای مالیات بر عایدی بر اساس مدت تملک به شرح زیر است:

- یک سال و کمتر ۲۵ درصد

- بیش از یک سال تا ۶ سال به ازای هر سال معادل ۲.۵ واحد درصد نرخ مذکور کاهش مییابد.

- ۷ سال و بیشتر ۱۰ درصد.

تاکید می شود (پیش نویس است)

اخذ مالیات از خودروها و خانههای لوکس

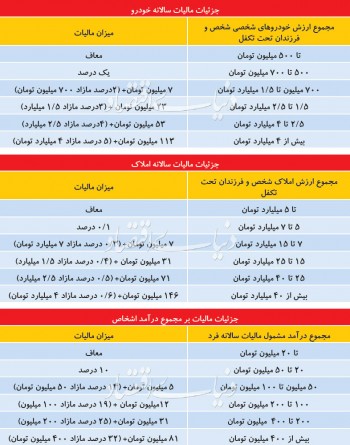

همچنین بررسی جزئیات پیش نویس لایحه اصلاح قانون مالیاتهای مستقیم نشان میدهد مالیات شرکتها از ۲۵ درصد به ۱۰ درصد کاهش خواهد یافت و از خانههای لوکس بالای ۵ میلیارد تومان و خودروهای لوکس بالای ۵۰۰ میلیون تومان مالیات اخذ می شود.

قانون مالیاتهای مستقیم چه تغییراتی میکند؟ | اهداف جدید تور مالیاتی

چکیده: پیشنویس لایحه اصلاح قانون مالیاتهای مستقیم با ۳ محور رونمایی شد. دومین اصلاح قانون مالیاتهای مستقیم در طول ۴ سال اخیر، به دنبال این است که سیستم منبعمحور مالیاتستانی را به سیستم شخصمحور تغییر ماهیت دهد.

این پیشنویس در محور اول به دنبال ساماندهی معافیتهای مالیاتی است. بر همین مبنا، درمورد معافیت برخی بخشها مانند کشاورزی و فعالیتهای فرهنگی و هنری بازنگری شده است. محور دوم، به دنبال اجرای سیستم مالیات بر مجموع درآمد اشخاص حقیقی است تا تمام درآمدهای فرد (به استثنای عایدی سهام و سود سپرده بانکی) در تور مالیاتی قرار گیرد. در واقع اشخاص حقیقی باید اظهارنامه مالیاتی بدهند. در محور سوم نیز مالیات بر دارایی افراد، مانند مسکن و خودروی لوکس اعمال شده تا از اهداف سفتهبازی در بازارهای دارایی جلوگیری شود.

هدف این اصلاحیه بهبود توزیع درآمد عنوان شده است؛ اما برخی کارشناسان معتقدند در شرایط فعلی اقتصاد ایران، مالیات تکلیفی، مالیات ارزش افزوده و مالیات بر عایدی سرمایه از اولویت بیشتری نسبت به مالیات مستقیم برخوردار است؛ ضمن اینکه از نظر منتقدان، دولت باید مالیات بر عایدی سرمایه را جدا از مالیاتهای مستقیم میدید.

همچنین گروه دیگری از کارشناسان معتقدند که دولت در لایحه جدید، به دنبال خلق درآمدهای جدید است تا ایجاد اصلاحات ساختاری. لایحه اصلاح قانون مالیاتهای مستقیم از سوی وزارت امور اقتصادی و دارایی در ۳ محور به دفتر معاون اول رئیسجمهوری ارسال شد.

«ساماندهی معافیتها و مشوقهای مالیاتی»، «اجرای سیستم مالیاتی بر مجموع درآمد اشخاص حقیقی» و «برقراری مالیات بر دارایی شامل مالیات بر عایدی املاک، مالیات سالانه املاک و مالیات سالانه خودرو» ۳ محور اصلاح قانون مالیاتهای مستقیم را تشکیل میدهند. این گزارش به مهمترین بخشهای لایحه جدید میپردازد که توسط خبرگزاری فارس منتشر شده است.

ساماندهی معافیتها و مشوقهای مالیاتی

کارشناسان یکی از معضلات سیستم مالیاتی کنونی را معافیتها و مشوقهای غیرهدفمند عنوان میکنند. در پیشنویس لایحه اصلاح قانون، گستردگی معافیتها و مشوقهای مالیاتی و به تبع آن محدود بودن پایههای مالیاتی یکی از دلایل اصلی نسبت پایین مالیات به تولید ناخالص داخلی در ایران معرفی میشود.

این شاخص طی سالهای اخیر حداکثر معادل ۲/ ۷ درصد بوده است. وزارت اقتصاد اذعان دارد که به دلیل عدم شفافیت در اعطای معافیتها، زمینه فرار مالیاتی از این طریق تسهیل شده است. به این منظور، برخی معافیتها و مشوقهای مالیاتی اصلاح شده است.

مثلا درآمد حاصل از فعالیتهای انتشاراتی و مطبوعاتی و قرآنی، فرهنگی و هنری که به موجب مجوز وزارت فرهنگ و ارشاد انجام میشوند، تا سقف ۱۰۰ میلیون تومان در هر سال از پرداخت مالیات معاف است.

یا اینکه ۵۰ درصد درآمد شرکتهای دانشبنیان حاصل از فروش کالا یا ارائه خدمات دانشبنیان و ۷۰درصد درآمد واحدهای پژوهشی و فناوری و مهندسی مستقر در پارکهای علم و فناوری و شهرکهای فناوری دارای مجوز فعالیت از مراجع ذیربط از تاریخ صدور مجوز به مدت ۵ سال مشمول مالیات به نرخ صفر میشود.

همچنین درآمد مشمول مالیات سالانه اشخاص حاصل از فعالیتهای بخش کشاورزی، تا ۶۰میلیون تومان به نرخ صفر و مازاد آن مشمول مالیات خواهد شد.

سیستم مالیات بر مجموع درآمد اشخاص حقیقی

اکنون مالیات بر درآمد اشخاص حقیقی بهصورت منبع محور(پایههای جدا) تعریف شده است. اما این سیستم با توجه به ویژگیهای آن(سیستم مالیاتستانی جداگانه برای هر یک از منابع درآمدی)، سیستمی پیچیده و در عین حال ناکارآمد از حیث بهبود توزیع درآمد است.

در چارچوب این سیستم هزینه تمکین و وصول مالیات بالا بوده و اطلاعات مودیان نیز با کیفیت گردآوری نمیشود و زمینه فرار مالیاتی را مهیا میکند. همچنین در این سیستم، بخش عمدهای از هزینههای معیشتی مودیان مانند هزینه آموزش، بهداشت و اجاره محل مسکونی بهعنوان هزینه قابل قبول مالیاتی پذیرفته نمیشود.

از این رو وزارت اقتصاد مدعی است که مطابق با الگوی جهانی و با تغییر سیستم مالیاتستانی از روش منبع محور به شخص محور، سعی کرده که ضریب فرار مالیاتی را کاهش دهد و هدف بهبود توزیع درآمد را تامین کند.

مجموع درآمد مشمول مالیات اشخاص حقیقی از منابع مختلف درآمدی شامل: حقوق و دستمزد، درآمد مشاغل، اجاره املاک، اتفاقی، سود توزیع شده سهام و سایر درآمدها(از قبیل درآمد ناشی از خرید و فروش سکه، ارز و... )پس از کسر معافیتها و کسورات مقرر مشمول مالیات به نرخهای تصاعدی بین ۱۰ تا ۳۳ درصد خواهد شد.

در این حالت، اشخاص حقیقی با درآمدهای بالا، مشمول نرخهای مالیاتی بالاتری نسبت به شرایط فعلی خواهند بود. همچنین وزارت اقتصاد تصمیم گرفته که با هدف حمایت از بازار سرمایه و سیستم بانکی، درآمد اشخاص از محل عایدی سهام و سود سپرده بانکی را از مالیات بر جمع درآمد مستثنی شدهاند.

بر اساس پیشنهاد وزارت اقتصاد، هر شخص مودی تا سقف ۲۰ میلیون تومان از درآمد سالانه در سال، معاف از مالیات است. همچنین درآمد همسر موردی نیز مجموعا معادل ۳۰ درصد معافیت پایه، یعنی ۶ میلیون تومان معاف از مالیات است. در مورد فرزندان تحت تکفل نیز تا سقف ۴ میلیون تومان در سال، از مالیات معاف است. البته میزان معافیت پایه هر سال متناسب با نرخ تورم با پیشنهاد وزارت امور اقتصادی و دارایی، به تصویب هیات وزیران میرسد.

همچنین از مجموع درآمد افراد، برخی هزینهها کسر خواهد شد و در مجموع درآمد نهایی منظور نخواهد شد. مثلا هزینههای درمانی پرداختی مشروط به اینکه از طریق پایانه فروشگاهی پرداخت ثبت شده باشد و از طریق وزارتخانهها، موسسات دولتی، شهرداریها، سازمانهای بیمه یا موسسات عام المنفعه یا سایر اشخاص قابل جبران نباشد، از شمول مالیات خارج است.

حق بیمه پرداختی به موسسات بیمه ایرانی بابت بیمه عمر بهطور کلی و بیمه زندگی تا سقف معافیت پایه، یعنی ۲۰ میلیون تومان از مجموع درآمد مشمول مالیات کسر خواهد شد. علاوه بر اینها، هزینههای پرداختی به مراکز آموزشی برای تحصیل تا پایان دوره دبیرستان و به دانشگاهها و مراکز آموزش عالی(برای هر مقطع یک بار) و مهد کودک، تا سقف نصابهای مورد تایید مراجع ذیصلاح مشروط به ثبت در سامانه مودیان، در تور مالیاتی قرار نمیگیرد.

هزینه تعمیرات مسکن ملکی محل سکونت مودی، تا ۳۰ درصد معافیت پایه از مالیات خارج است. هزینه اجاره پرداختی بابت یک واحد مسکونی جهت سکونت مشروط به ثبت قرارداد در سامانه مودیان تا ۵/ ۱ برابر مبلغ معافیت پایه از درآمدهای مشمول مالیات کسر میشود. سود و کارمزد اقساط تسهیلات مسکن دریافتی از بانکها و موسسات اعتباری غیربانکی مجاز برای خرید یک واحد مسکونی محل سکونت برای هر مودی و فرزندان تحت تکفل تا یک برابر مبلغ معافیت پایه نیز جزو کسورات مالیاتی حساب میآید.

مالیات بر دارایی

یکی از نقدهایی که به نظام مالیاتی فعلی میشود، ناکارآمدی آن در مقابله با فعالیتهای سوداگرانه مخرب در بازارهای مالی است. از این رو در پایه مالیاتی جدید، وضع مالیات بر عایدی املاک بهعنوان یکی از پایههای مالیاتی جدید در پیشنویس مورد توجه قرار گرفته است.

در این لایحه، معافیت مسکن اصلی با هدف حمایت از تقاضای مصرفی و تحمیل بار مالیاتی بیشتر بر فعالیتهای سوداگرانه مخرب، بهعنوان دو رویکرد مدنظر قرار گرفته است. دایره شمول این مالیات شامل مالکان املاکی میشود که مجموع ارزش املاک متعلق به آنها بیش از ۵ میلیارد تومان است.

نرخ این مالیات نیز بهصورت تصاعدی تعیین شده است. مالیات سالانه خودروی لوکس نیز پایه مالیاتی جدید دیگری است که در پیشنویس لایحه اصلاح قانون مالیاتهای مستقیم پیشنهاد شده است.

در لایحه پیشنهادی، مالکان خودروهای شخصی که مجموع ارزش خودروهای آنها بیش از ۵۰۰ میلیون تومان است، با نرخهای تصاعدی مشمول مالیات میشوند. همچنین وزارت اقتصاد با هدف بهبود فضای کسب و کار، مالیات حق تمبر را لغو و نرخ مالیات بر شرکتها را از ۲۵ درصد به ۱۰ درصد کاهش داد و در مقابل آن، مالیات بر سود سهام و سهم الشرکه وضع کرد.

هر چند در حال حاضر نیز مالیات بر شرکتها، تقریبا به همین شکل وضع میشود؛ تفاوت اینجاست که مالیات بر سود سهام و سهمالشرکه از فصل اشخاص حقوقی به اشخاص حقیقی هجرت کرده است.

مالیات بر عایدی املاک: منظور از عایدی در مالیات املاک، مابهالتفاوت ارزش روز زمان واگذاری املاک و حق واگذاری محل نسبت به ارزش زمان تملک یا قیمت تمامشده آن در هنگام خرید است. نرخهای مالیات بر عایدی براساس مدت تملک اعمال میشود؛ تملک یک ساله و کمتر از آن مشمول نرخ ۲۵ درصد است. بیش از یکسال تا ۶ سال به ازا ی هر سال معادل ۵/ ۲ واحد درصد نرخ مذکور کاهش مییابد. برای هفت سال و بیشتر نیز مالیات با نرخ ۱۰ درصدی وضع میشود.

مالیات خودرو: کلیه مالکان انواع خودروهای سواری و وانت دوکابین دارای شماره انتظامی شخصی خود و فرزندان تحت تکفل خود که در پایان هر سال، مجموع ارزش آنها بیش از ۵۰۰ میلیون تومان باشد مشمول مالیات خواهند بود. محاسبه مالیات خودرو قیمت روز انواع خودرو با توجه به تاریخ ساخت یا واردات آن است که توسط سازمان امور مالیاتی کشور تا پایان دی ماه هر سال برای اجرا در همان سال تعیین و اعلام میشود.

اشخاص مشمول مالیات این ماده نیز مکلفند که مالیات هر سال را تا پایان اردیبهشت ماه سال بعد به حساب سازمان مالیاتی کشور واریز کنند؛ در غیر این صورت مشمول جریمه میشوند. همینطور دفتر اسناد رسمی و نیروی انتظامی مکلفند حسب مورد از ثبت سند و تعویض پلاک خودرو که مالیات آن پرداخت نشده است، خودداری کنند.

کلیه درآمدهای موضوع این قانون و قانون مالیات ارزش افزوده به حسابهای درآمدهای عمومی نزد خزانهداری کل کشور واریز میشود و برقراری هرگونه سازوکار جمعی-خرجی درخصوص منابع ممنوع اعلام شده است.

نظرات منتقدان

قانون مالیاتهای مستقیم، سال ۹۴ اصلاح شده بود. یعنی تقریبا ۴ سال پیش این قانون با هدف اصلاح ساختار شفافیت و وضع ماده ۱۶۹ قانون مالیاتهای مستقیم که به جرمنگاری تاکید میکرد، مورد بازبینی قرار گرفته بود.

از این رو، اصلاح نسبتا سریعی در دستور کار وزارت اقتصاد قرار گرفت. وزارت اقتصاد یکی از اهداف اصلاح جدید را رفع نابرابری در توزیع درآمد معرفی کرده است و به همین منظور، پایه مالیاتستانی را بر مالیاتهای مستقیم قرار داده است.

درحالیکه برخی کارشناسان معتقدند کشورهایی که در مراحل میانی رشد اقتصادی به سر میبرند و ظرفیتهای رشدشان تکمیل نشده است، مالیاتهای مستقیم نباید گرانیگاه اصلی باشد، بلکه مالیات ارزش افزوده یا مالیات بر عایدی سرمایه باید مبنا قرار گیرد. آنها معتقدند که در کشورهای دیگر، مالیات بر عایدی سرمایه ذیل مالیاتهای مستقیم قرار نمیگیرند.

عده دیگری هم هستند که میگویند در شرایط فعلی باید مالیات تکلیفی پیادهسازی شود یعنی مالیات بر نقل و انتقال سهام و مالیات بر سود سپرده که در دهه ۷۰ به شکلی در اقتصاد ایران تجربه شده بود. همچنین در زمینه مالیات بر مجموع درآمد افراد، خارج ماندن سود سپرده بانکی و عایدی سهام در سرفصل درآمدها، مورد سوال کارشناسان قرار گرفته است. منتقدان معتقدند رویکردی که دولت در این لایحه پیش گرفته، بیشتر از آنکه رویکرد اصلاحی داشته باشد، رویکرد درآمدی دارد.

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

مصرف فولاد به تفکیک صنایع

پانزدهمین رویداد جامع معدن با حضور ایمپاسکو آغاز شد

شروع منفی بورس در شهریور؛ واگرایی شاخص کل و هموزن

تمدید فراخوان مناقصه عمومی ۱۴۰۴۰۱ سازمان بورس و اوراق بهادار

آغاز معاملات ثانویه واحدهای یک صندوق سرمایهگذاری خصوصی در فرابورس ایران

ارزش معاملات خرد سهام در پایان مبادلات امروز به مرز ۳.۵ همت نزدیک شد

ارز تک نرخی رونق بازار سهام را به همراه خواهد داشت

قفل رونق بازار سرمایه با شاهکلید قانون تأمین مالی و زیرساخت باز میشود

اصلاح آییننامه ایجاد صندوقهای سرمایهگذاری املاک و مستغلات

رشد ۱۸ درصدی سود صنایع منتخب بازار سرمایه/ سود صنایع بورسی در ۱۲ ماه منتهی به بهار امسال به ۷۹۳ همت رسید

روند حرکتی شاخصهای بازار سرمایه چگونه خواهد بود؟

پرداخت ۳۰ همت سود به ۱۰ میلیون سهامدار در مرداد ۱۴۰۴

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

رکوردشکنی صبانور در تولید و فروش

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

گزارشی از نشست هیات مدیره انجمن تولیدکنندگان فولاد ایران با اصحاب رسانه

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد